|

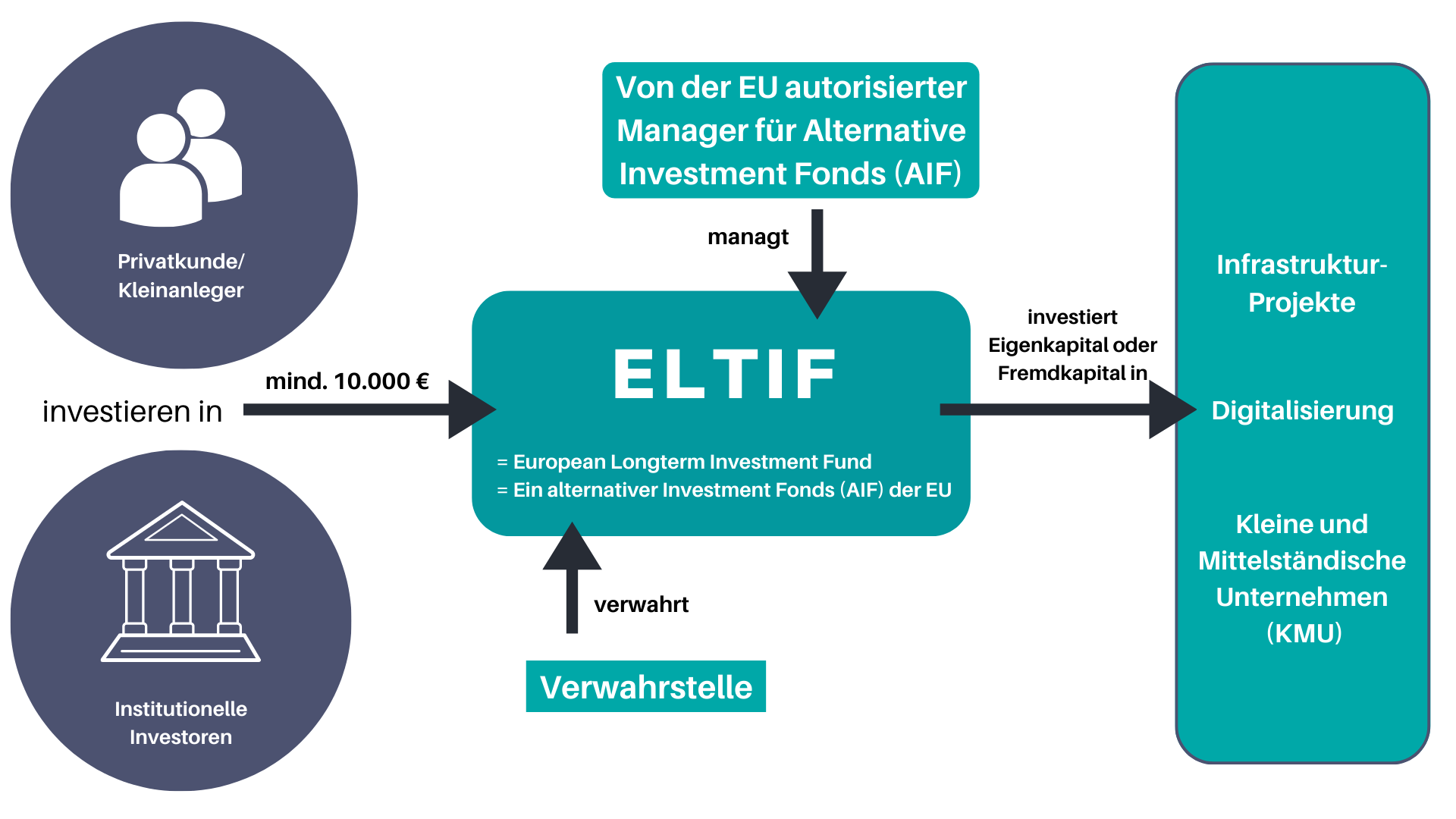

Die EU hat 2015 mit der ELTIF-Verordnung Privatanlegern einen europaweit einheitlichen, vereinfachten und regulierten Zugang zu illiquiden Anlageklassen wie Private Equity, Infrastruktur aber auch Nachhaltigkeitsprojekte verschafft. Doch was genau sind ELTIFs? Und welche Chancen und Risiken gehen Anleger damit ein? Wir erklären Ihnen im Folgenden alles Wissenswerte zu dieser neuen Anlagemöglichkeit. ELTIFs ziehen immer mehr die Aufmerksamkeit von Investoren und Anlegen an. Doch um was genau handelt es sich hierbei? Ein neuer Stern am Anlagehimmel, der Anlegern neue Möglichkeiten und Wege des Investierens eröffnet? Oder ist es ein Vehikel, bei dem Vorsicht geboten ist? Nun, die Wahrheit liegt wie immer irgendwo dazwischen. Fest steht jedoch, dass Anleger nun eine interessantes Bauteil für die Optimierung ihres Portfolios erhalten. Da ELTIFs eine lange Laufzeit haben und die zu Grunde liegenden Investments nicht den börsentäglichen Schwankungen unterliegen, entsteht hier ein (zumindest weitestgehend) Investment, welches den volatilen und zentrifugalen Marktkräften deutlich weniger ausgesetzt ist als klassische Aktieninvestments. Doch der Reihe nach. Was genau sind ELTIFs? ELTIF steht für “European Long Term Investment Fund”. Das ist keine neue Produktgattung, sondern ein von der ESMA (europäische Aufsichtsbehörde) geregeltes Regulierungsregime. Juristisch sind ELTIFs sogenannte Alternative Investmentfonds (AIF). De facto sind die Eigenschaften aber zwischen AIFs und UCITS-Fonds (also klassischen offenen Investmentfonds) angesiedelt. Aktuell gibt es über 80 zugelassene ELTIFs in der europäischen Union. Was sind die Ziele dieser Fonds? Erstens verfolgt die Europäische Union damit das Ziel, nachhaltiges und integratives Wachstum in Europa zu fördern. Investitionen in langfristige Projekte (wie z.B. Infrastruktur, Digitalisierung, Energiewende und vieles mehr sollen dadurch attraktiver werden. Zweitens sollen auch Privatanleger Zugang zu diesem bislang für sie weitestgehend verschlossenen Investitionsbereich erhalten.

Breite Investitionsareale der ELTIFs ELTIFs investieren in Anlageklassen in Form von Sachwerten und Infrastruktur:

Darüber hinaus können ELTIFs investieren in:

Beschränkungen beim Kauf von Anteilen Auch wenn die neue Regulierung den Zugang zu diesen Produkten und Investmentbereichen für Privatanleger erleichtert, hat der Gesetzgeber einige Rigel vorgeschoben. Vor de Hintergrund dass beispielsweise bei geschlossenen Fonds in der Vergangenheit erhebliche Probleme entstanden sind, wurden hier Beschränkungen auferlegt. Diese sind:

Einschränkungen dienen der Risikominimierung Um die Risiken für Anleger zu minimieren, hat der Gesetzgeber weitere Beschränkungen festgelegt. So dürfen ELTIFs beispielsweise nicht in Rohstoffen (direkt oder indirekt) investieren. Derivate dürfen nur zur eigenen Absicherung eingesetzt werden und Leerverkäufe sowie Wertpapierleihgeschäfte sind ebenso verboten. Um die Risikostreuung zu erhöhen wurden einige weitere Spielregeln festgelegt. Dazu gehören beispielsweise:

Mit ELTIFs sind also keine Single-Asset-Investitionen möglich. Das Kapital muss breit gestreut werden und jedes einzelne Investitionsprojekt muss mindestens zehn Millionen EUR betragen. Lange Laufzeiten erfordern viel Geduld und Durchhaltevermögen Wer hier investieren möchte muss Geduld mitbringen. Die einzelnen ELTIFs können eine Laufzeit von zehn bis 50 Jahren haben. Diese Laufzeiten liegen in der Natur der Sache, denn Infrastrukturprojekte beispielsweise erfordern einen langen Anlagehorizont, da die Investitionskosten zu Beginn sehr hoch sein können. Die Gretchenfrage: Was kann ich als Anleger erwarten? Die Frage aller Fragen: Was habe ich als Anleger davon? Nun, da sich ein ELTIF vielfältig ausgestalten lässt, ist hier eine klassische Risiko/Ertrags-Struktur nicht pauschal darstellbar. Weil die Fonds-Art noch jung ist, gibt es kaum Erfahrungswerte. Doch grundsätzlich lässt sich sagen: Die Höhe der Rendite hängt vom Fonds, seiner Strategie, der Struktur, der Wertentwicklung und den Laufzeiten ab. Hier hilft ein (sehr vorsichtiger!) Blick auf den Private Equity Markt. In dieser illiquiden Anlageklassen waren in der Vergangenheit langfristig durchaus Renditen im hohen einstelligen Prozentbereich möglich. Und mit etwas Glück konnten auch zweistellige Renditen erzielt werden. Wer jedoch Pech hatte, lag deutlich unter den Renditen eines klassischen Anlageportfolios.

Kosten bleiben überschaubar, Liquidität begrenzt Auf der Kostenseite ähnenln ELTIFs den klassischen Publuikumsfonds. Die Kosten setzen sich zusammen aus den Gebühren für den Kauf sowie den laufenden Fondskosten zusammen. Kaufgebühren

Laufende Kosten

Und auch in puncto Transparenz haben die Emittenten zu liefern. Ähnlich wie bei offenen Investmentfonds muss Basisinformationsblatt veröffentlicht und das Risikoprofil des ELTIF klar dargestellt werden. Zu beachten ist jedoch die Liquidität. Da ELTIFs eine lange Laufzeit haben projektgebunden sind, ist eine jederzeitige Liquidierung bzw. Verkauf wohl nur in Ausnahmefällen möglich. Heißt: Vor dem Kauf der Anteile müssen sich Anleger über den Anlagehorizont bewusst sein und diesen auch in Kauf nehmen! FAZIT: Mit den neuen ELTIFs haben die Regulierungsbehörden den Bereich der illiquiden Investments nun auch Privatanlegern leichter zugänglich gemacht. Dass die Europäische Union das Ganze nicht ohne Selbstnutzen (Stichworte: Förderung von grenzüberschreitenden Projekten wie Nachhaltigkeit, Digitalisierung und vieles mehr) sollte Anleger nicht stören. Denn diese können im Rahmen ihrer Portfoliooptimierung neue Wege gehen und von ihnen bis dato verschlossenen Märkten profitieren. Positiv zu werten sind die teilweise strengen Vorgaben seitens der Regulierung, wie beispielsweise die Begrenzung des Volumens im eigenen Portfolio. Das minimiert die eigenen Risiken. Aber auch die lange Laufzeit sollte bedacht werden. Wen das nicht abschreckt, kann hier langfristig von den Renditemöglichkeiten interessanter Märkte und Projekte profitieren. Wie hoch diese sind, bleibt freilich am Ende des Tages ein Fragezeichen. Einerseits können illiquide Investments langfristig durchaus eine interessante Rendite erwirtschaften. Ob das bei ELTIFs ebenso der Fall sein wird, und Anleger „ein wenig mehr“ bekommen, bleibt jedoch abzuwarten. Denn: Die gut gemeinten Diversifikationsvorhaben können auch die Rendite schmählern. „Mean Reversion“ heißt dieser Effekt. Je mehr Einzeltitel in einem Portfolio liegen, desto mehr tendiert das Ergebnis zum Mittelwert. Bei offenen Investmentfonds können so einige Fondsmanager ein Klagelied darüber singen. |

IMPRESSUM verantwortlich i. S. d. TMG  Co-Autor: Sasa Perovic Portfolio Manager und Fondsanalyst

|

Sonntag, 05 März 2023 19:22

(ELTIF) - Europäische langfristige Investmentfonds Empfehlung

(Geschätzte Lesezeit: 3 - 6 Minuten)

ELTIFs: Darfs ein wenig mehr sein? ELTIF steht für “European Long Term Investment Fund”. Das ist keine neue Produktgattung, sondern ein von der ESMA (europäische Aufsichtsbehörde) geregeltes Regulierungsregime. Juristisch sind ELTIFs sogenannte Alternative Investmentfonds (AIF).

Schlagwörter